Les établissements bancaires et financiers - banques, entreprises d’investissement ou sociétés de financement - en activité en France adhèrent et cotisent obligatoirement au Fonds de Garantie des Dépôts et de Résolution (FGDR), sur agrément de l’ACPR. Leur adhésion au FGDR est une condition même de leur activité. Ainsi en cas de défaillance bancaire de l’un d’entre eux, le FGDR protège et indemnise ses clients grâce à quatre mécanismes : la garantie des dépôts, la garantie des titres, la garantie des cautions et la garantie des services de gestion .

Chaque établissement adhérent au FGDR est

identifié par un CODE ETABLISSEMENT.

- Pour une banque : voir les 5 chiffres de la rubrique "Etablissement", "Banque" ou "Code Banque" mentionnés sur de votre relevé d'identité bancaire (RIB).

- Pour une société de financement ou une entreprise d’investissement, consulter vos relevés de comptes ou demandez à votre conseiller le CODE ETABLISSEMENT.

Pour vérifier si votre établissement est bien adhérent au FGDR, et pour identifier le ou les mécanismes de garantie dont vous bénéficiez, utiliser le moteur de recherche ci-dessous.

À date du 21/09/2024

1181 résultats ont été trouvés

R.J.O' BRIEN FRANCE

GRESHAM Banque

RAYMOND JAMES France SAS

SQUARE GLOBAL

Claas financial services

SGB Finance

Quelle couverture en Garantie des Dépôts pour les banques présentes en France et à l’étranger ?

Les banques et les filiales de banques étrangères en France

Le FGDR couvre pour l’ensemble de leur réseau en France et à Monaco :

Les banques agréées en France métropolitaine, y compris les filiales de banques étrangères, ayant leur siège social en France métropolitaine et dans les territoires d’Outre-mer (Guadeloupe, Guyane française, Martinique, Mayotte, La Réunion, Saint-Pierre et Miquelon, Saint-Barthélemy, Saint-Martin, Polynésie française, Nouvelle Calédonie, Wallis et Futuna).

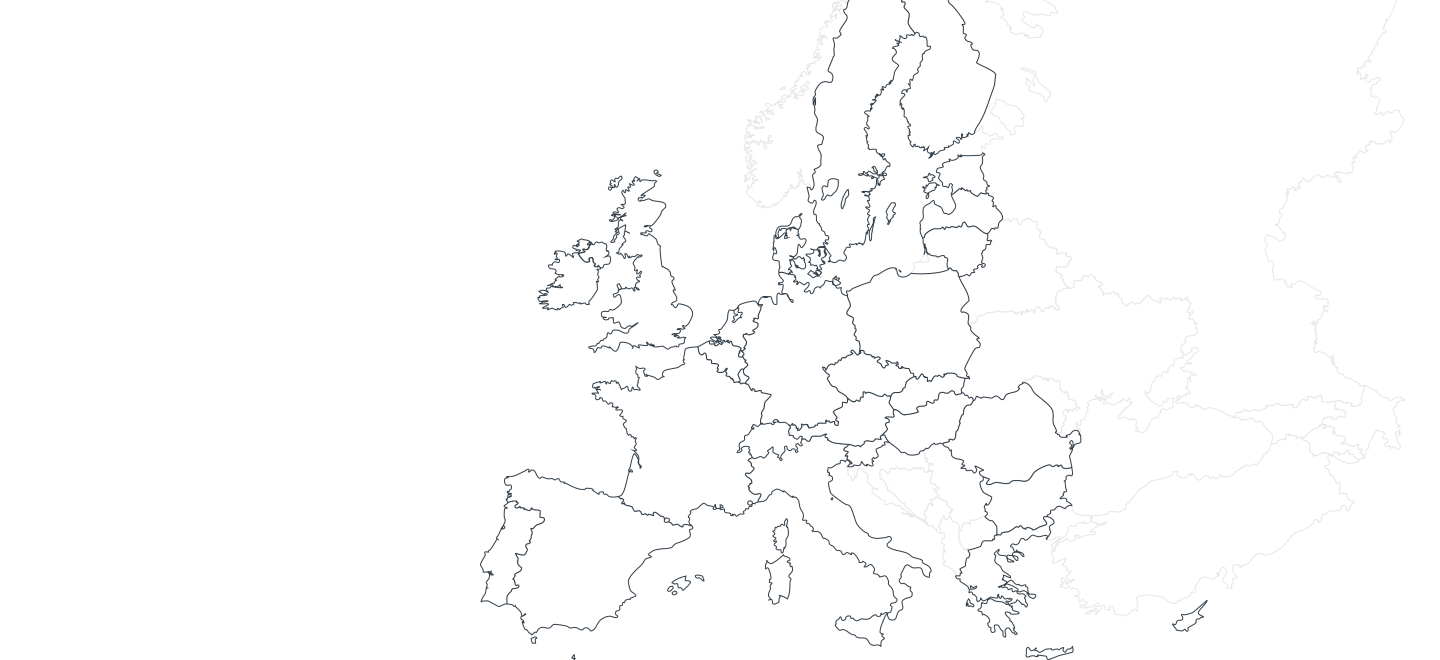

Plus d'information sur l'Espace Économique Européen

Les succursales/agences commerciales des établissements adhérents en France, ouvertes dans les pays de l’Union européenne et de l’EEE

Le FGDR couvre les succursales (ou agences commerciales) ouvertes dans les pays membres de l’Union européenne et de l’Espace Économique Européen de toutes les banques agréées en France métropolitaine et Outre-mer.

Les banques ayant leur siège social à Monaco

Le FGDR couvre les banques/établissements de crédit ayant leur siège social dans la Principauté de Monaco, ainsi que leurs succursales établies en France, en Principauté de Monaco et dans les autres pays de l’Union européenne et de l’Espace Économique Européen.

Les établissements couverts par le FGDR et le Brexit

Les clients d’une succursale au Royaume-Uni d’un établissement bancaire agréé en France sont couverts par le Fonds de garantie britannique (FSCS) selon des modalités proches de celles du FGDR.

Les succursales en France d’un établissement bancaire du Royaume Uni et le Brexit

Les clients d’une succursale en France d’un établissement bancaire du Royaume-Uni, sont aujourd’hui couverts par le Fonds de garantie des dépôts français (FGDR) comme tous les clients de banques agréées en France, dans des modalités proches de celles du FSCS.

Plus d'information pour les clients

La succursale d’une banque française ouverte dans un autre pays de l’EEE est-elle couverte par le FGDR ?

Dans le cas où une banque française exerce une activité dans un autre pays de l’EEE au travers d’une succursale alors cette succursale européenne est couverte par le FGDR, car il est le fonds de garantie de la maison-mère. Au sein de l’Union européenne, les Fonds de garantie coopèrent entre eux pour une indemnisation des clients dans les meilleures conditions opérationnelles.

Les banques en ligne sont-elles couvertes par le FGDR ?

Le principe général est que la garantie des dépôts s’applique à tout établissement bancaire adhérent au FGDR, y compris quand il exerce son activité sous forme de banque en ligne. Les banques proposent de plus en plus ces services de banque en ligne ou à distance. Toutefois, il faut se renseigner auprès de votre banque pour savoir si les services en ligne proposés sont opérés sous le nom d’une marque commerciale créée au sein d’un établissement bancaire travaillant sous un autre nom et quel est cet établissement bancaire. En effet le bénéfice de la garantie des dépôts jusqu’à 100 000 € par client par établissement ne s’applique qu’une seule fois au sein d’un même établissement bancaire opérant sous plusieurs marques commerciales.

Pour vérifier votre couverture à la garantie des dépôts , consultez le "Code Etablissement" mentionné sur les RIB de vos comptes. Tous les comptes ayant le même "Code Etablissement" sont agrégés ensemble sous le plafond de 100 000€ car ils relèvent du même établissement bancaire.

→ Consulter la rubrique « Vérifier la protection de votre banque » avec le numéro de « Code Etablissement » mentionné sur votre RIB.

Les établissements de paiement et de monnaie électronique sont-ils couverts par le FGDR ?

Ces établissements – appelés les ep-eme - ne sont pas couverts par la garantie des dépôts : ils ne sont pas des banques et n’adhèrent donc pas au FGDR.

Les fonds de la clientèle sont cependant protégés, soit par une assurance spéciale souscrite par l’établissement, soit au travers d’un compte de cantonnement ouvert dans une banque dans lequel ces fonds sont isolés. En cas de faillite de l’établissement de paiement, les fonds de la clientèle sont protégés par ces dispositifs (cf. article L.522-17 du code monétaire et financier). Le FGDR n’intervient pas.

Le FGDR n’interviendrait que dans le cas où ce serait la banque dans lequel l’établissement de paiement aurait ouvert un compte de cantonnement, qui faisait faillite. Dans ce cas, la garantie des dépôts du FGDR s’appliquerait à l’ensemble du compte de cantonnement, jusqu’à une limite de 100 000€ pour chacun des clients de l’ep-eme.